Мне казалось, что копить — это не для меня. Я решила заняться финансовым планированием в момент, когда захотела открыть кредитку. Тогда я поняла, что мои собственные деньги вышли из-под контроля. И вместо того, чтобы пойти в банк, я разработала личный бюджет и начала ему следовать. Постепенно я прокачивала свои навыки в финансовом планировании, научилась ставить цели и копить на них.

Кажется, что финансовое планирование — дисциплина для руководителей компаний. На самом деле, это основа финансовой грамотности. Те, кто ее осваивают, чувствуют себя в безопасности.

Сегодня я на своем опыте расскажу, как научиться управлять деньгами и при этом не чувствовать себя жадиной.

Траты из будущего

Тратить деньги приятно: в этот момент мы чувствуем себя увереннее и вознаграждаем за хорошую работу. Это хорошо и правильно, пока не выходит из-под контроля.

Семь из десяти моих знакомых пользуются кредитными картами. Им это кажется удобным: внезапно сломалась машина — оплатил ремонт кредиткой; за неделю до зарплаты друзья позвали в бар — расплатился кредиткой и оставил щедрые такие чаевые; попал в дьюти фри — опять кредитка.

Моя бывшая коллега Таня — шопоголик. Мы вместе работали в банке, и она открыла себе кредитную карту с пониженным процентом для сотрудников. Таня рассуждала так: «Эта вещь мне нужна, я бы все равно купила ее со следующей зарплаты. Уж лучше я куплю сейчас, оплачу кредиткой, а потом верну с зарплаты в беспроцентный период. Какая разница то, когда я потрачусь».

Технически разницы нет. Но потом Тане пришлось уволиться. А сумма долга накопилась приличная. Таня не смогла быстро найти работу, перезанимала деньги у друзей и в итоге продала машину. С кредитом на эту машину она, к слову, расплатилась за пару месяцев до увольнения.

Кредитки дают ощущения бесконечности денег, поэтому мы не ограничиваем себя в тратах. И проблема даже не в долге перед банком, а в том, что мы тратим деньги из будущего: планируем вернуть долг с зарплаты, которую еще не получили.

Проблема в том, что мы тратим деньги из будущего

После всей этой истории Таня закрыла кредитную карточку и стала серьезнее относиться к деньгам. Но это только начало пути к финансовому благополучию.

Финансовое благополучие — это когда вы накопили столько, что проживете на сбережения полгода или год, если вдруг потеряете основной источник дохода. Чтобы этого достичь, надо научиться планировать.

Финансовая цель

Как и любое дело, финансовое планирование начинается с цели. Хорошая финансовая цель, как и любая другая, измерима, достижима и ограничена во времени. Но, когда речь идет о финансовом планировании, одной цели не хватит. Придется ставить несколько.

Финансовая цель — это покупки и траты на год, два, десять и двадцать лет вперед. Если летом вы собираетесь в отпуск на море — это ваша финансовая цель. Чтобы ее достичь, вы конвертируете ее деньги:

Отпуск в Черногории на двоих

перелет 25 000₽

аренда жилья 30 000₽

подарки из поездки 10 000₽

ежедневные траты 3000 Х 7 = 21 000₽

итог 86 000₽

Теперь абстрактная поездка на море получила конкретный денежный эквивалент. Если вы еще не начали откладывать на отпуск, сейчас — самое время.

Если вы еще не начали откладывать на отпуск, сейчас — самое время

То же самое сделайте с остальными тратами. Сначала рассчитайте краткосрочные цели на год-два. Потом углубляйтесь дальше: обновить машину через два года, расширить жилплощадь через пять, отдать ребенка в университет через пятнадцать.

Чем более долгосрочная цель, тем сложнее планировать, потому что вы не знаете точно будущие траты и размер дохода. Но сейчас вам это не нужно. Главное — запишите то, что знаете уже сейчас, и при необходимости откорректируете.

Цели в голове и цели на бумаги — разные вещи. Когда вы прописываете цель, она превращается в задание, и мозг старается его выполнить. Такая цель напомнит о себе в минуту слабости на распродаже.

Я завела заметку на компьютере с финансовыми целями на год и больше. По мере приближения, пишу перед этой цифрой сумму, которая уже есть:

35 000₽/80 000₽ — отпуск

28 000₽/100 000₽ — покупка акций на бирже

40 000₽/85 000₽ — обучение на курсах верстки и дизайна

0/20 000₽ — новогодние расходы на подарки и праздник

Такая форма записи помогает не упускать цель из вида и видеть прогресс. Дополнительную мотивацию дает чувство азарта, когда цифра слева приближается к той, что справа, через дробь.

Поскольку хорошая цель ограничена во времени, я ставлю к ней срок. Дата не всегда бывает однозначная. Например, если вы сами планируете путешествие, заказываете билеты и ищите жилье, сначала вам понадобится оплатить перелет, потом — проживание и визу и уже во время поездки — ежедневные расходы и сувениры.

Такую цель я разбиваю на несколько маленьких и каждой ставлю срок:

Отпуск в Черногории на двоих

билеты на самолет 25 000₽ (1 мая)

аренда жилья 30 000₽ (20 мая)

подарки из поездки 10 000₽ (20 июля)

ежедневные траты 3000₽ Х 7 дней = 21 000₽ (20 июля)

итог 86 000₽

Теперь цель кажется более достижимой, потому что не нужно разом достать 86 000 рублей.

Учет расходов

Цель — это только начало планирования. Дальше начинается самый хлопотный этап — контроль расходов, когда записываете все, на что тратитесь. Часто это дает неожиданные результаты. Когда посмотрела расходы за год, обнаружила, как много покупаю сладостей. Благодаря этому открытию я сократила количество сладкого в рационе а в долгосрочной перспективе — сберегла здоровье.

Мы не любим подсчитывать расходы, потому что чувствуем себя скупердяями. Но это не так. Контроль расходов не имеет ничего общего с щедростью или жадностью. Зато он связан с управлением. Пока вы не контролируете расходы, вы не можете ими управлять. А значит, не приближаетесь к цели медленно и верно.

Контроль расходов не имеет ничего общего с щедростью или жадностью

Чем дольше вы будете следить за расходами, тем более объективные данные получите. Например, вы посчитали расходы за прошлый месяц. В этом месяце вы потратили на телефон, интернет, коммунальные платежи, продукты, транспорт, походы в кино и кафе. Вы учли эти расходы и на основе их планируете бюджет. Но в следующем месяце вам понадобилось пальто, и планирование сломалось. Поэтому финансовые консультанты советуют считать расходы в течение полугода или года, чтобы получить объективные данные.

Это трудно не только потому что появляется рутинная задача записывать каждую покупку, но и потому что хочется поскорее составить бюджет и начать копить. Учет расходов оттягивает эту минуту и снижает мотивацию.

Когда я решила делать накопления, то начала откладывать деньги сразу, параллельно подсчитывая расходы. В это время накопления были хаотичными, зато давали ощущение того, что я делаю хоть что-то для финансового благополучия, а не просто собираю чеки. Это мотивировало и помогало двигаться дальше.

Возможно, вам тоже понравится такой вариант.

Обычно статистика расходов дает понять, как много мы тратим лишнего. Это отрезвляет и заставляет быть ответственнее.

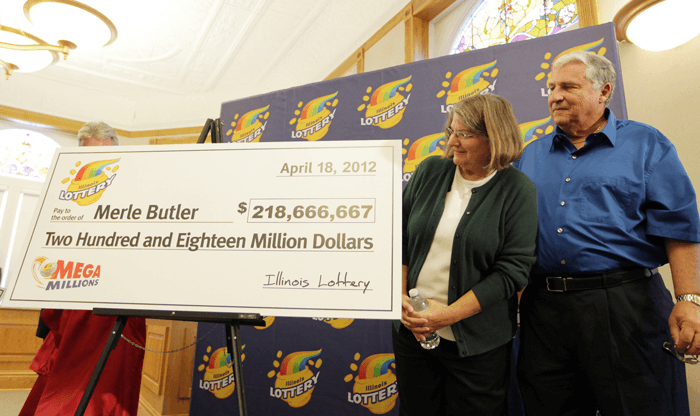

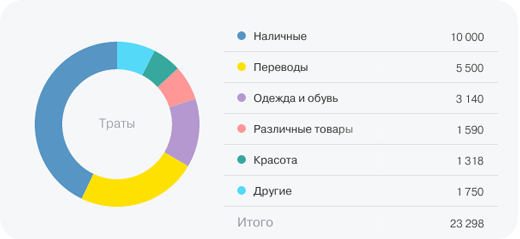

Записывать каждую покупку кажется головной болью. На самом деле это вопрос привычки. Если у вас есть смартфон, установите приложение для контроля трат. Главное — не ленитесь записывать сразу. Потом точно забудете. Если часто оплачиваете покупки картой, эту работу сделает за вас банк, вам останется только оценить выписку по счету:

Статистика расходов в интернет-банке

Пропускать этот этап нельзя. Если без финансовой цели вы не будете знать, куда двигаться, то без контроля расходов не узнаете, какую скорость способны развить.

Когда соберете расходы, приступайте к составлению личного бюджета.

Личный бюджет

Личный бюджет — план расходов и доходов. Если картина расходов у вас на руках, составить бюджет относительно просто. Особенно при одинаковом ежемесячном доходе. Следуйте алгоритму:

Определить категории трат. На основе статистики расходов, создайте категории. Они будут более общие, чем сами расходы. Например, походы в кино и кафе объедините в категорию «развлечения»; траты на одежду, фитнес-клуб и шампунь — в «покупки». Пока не спешите писать цифру напротив категорий, для этого еще рано.

↓

Разделить обязательные и плавающие расходы. Плавающими будут покупки и развлечения. Обязательными будут коммунальные платежи, продукты, взносы по ипотеке, то есть то, что вы не можете изменить.

↓

Добавьте накопления. Эта категория зависит от финансовых целей. В итоге у вас получатся отдельные статьи «на отпуск», «на ремонт», «на машину». Это не все виды накоплений, которые финансовые консультанты советуют учитывать в бюджете. Но накопления — большая отдельная тема, которой сегодня мы не будем касаться. Накопления тоже входят в обязательные расходы.

↓

Определите сумму для обязательных категорий. Есть суммы, которыми вы не управляете, то есть каждый месяц отдаете столько, сколько с вас требуют. Например, коммунальные платежи. Их записывайте сразу. Затем переходите к накоплениям. Если вы в октябре собираетесь делать ремонт, и это будет стоить 150 000 рублей, разделите сумму на пять оставшихся месяцев и запишите в бюджет. Получится 30 000 рублей в месяц.

Проделайте то же самое для всех финансовых целей. Даже для долгосрочных. На то они и долгосрочные, чтобы готовиться к ним сильно заранее.

↓

Определите сумму для плавающих категорий. Плавающие категории — простор для творчества. И здесь важно не перегнуть палку. Если вы всегда тратили на развлечения 15 000 рублей в месяц, то не ужмете их за раз до 5000, обязательно сорветесь. Начинайте урезать постепенно, но и не малодушничайте. Сократить сумму до 14 000 — несерьезно. Отщипывайте по 20% до тех пор, пока вам станет совсем некомфортно и остановитесь на сумме, которая будет не слишком вредить бюджету, но и не заставит вас чувствовать себя неуютно.

Внутри категорий вы не ограничены: можете в первый день после зарплаты потратить всю выделенную на развлечения сумму, и до следующей зарплаты не выходить из дома. А можете распределить равномерно по четырем неделям в месяце, как советуют авторы методики «четырех конвертов». Главное — не выходить за рамки назначенной суммы.

Сокращайте расходы без фанатизма. Если совсем себе во всем отказывать, это расстраивает и в итоге выливается в безудержное транжирство. А потом в разочарование в финансовом планировании. Поэтому сокращайте расходы тоже умеренно.

Следование бюджету — это выход из зоны комфорта. Когда я начала его вести, чувствовала себя жадиной. Хотелось как раньше потратить последние деньги на шампанское. Но я быстро втянулась, потому что чувствовала, что с таким подходом держу ситуацию под контролем. Теперь я не представляю, как можно жить без спланированного бюджета.

Минутка рекламы

Мегаплан помогает с финансовым учетом в компании: контролируйте расходы, назначайте премии, считайте прибыль →

Возражения

Когда я рассказываю знакомым о своей системе финансового учета, слышу одни и те же возражения.

Зачем копить, если неизвестно, доживу ли я до старости?

Вероятность дожить до старости больше, чем не дожить.

Надо жить себе в удовольствие. Живем один раз.

Никто не мешает жить себе в удовольствие. Копить — это не значит во всем себе отказывать. Это значит быть умеренным в тратах и заботиться о будущем.

Моя бабушка тоже копила. А потом случился кризис, и деньги обесценились.

Вы правы, никто не застрахован от экономических катаклизмов. Поэтому просто копить деньги мало, надо еще их грамотно вкладывать. В любом случае, если вы копите, окажетесь в более выигрышном положении, чем те, кто не копит.

Чем больше тратишь, тем больше приходит.

Может быть, я не замечала. Но это не повод спускать все деньги.

Финансовое планирование и накопительство — сложный процесс, который под силу дисциплинированным и целеустремленным людям. Этот процесс не ограничен во времени. Если вы начинаете копить деньги, будьте готовы превратить это в образ жизни. А когда к пенсии накопите на дом у моря, вспомните рассылку Мегаплана :-)

Статья Людмилы Сарычевой

Подпишитесь

на рассылку Мегаплана

Или следите за нашими обновлениями в Telegram>