В последнее время много говорят о самозанятости как о более удобной и понятной альтернативе ИП. С 2023 года самозанятые смогут уходить на больничный и получать выплаты по программе добровольного страхования. За ежегодный взнос 15 000 рублей работники смогут получать выплаты на карту во время больничного. Это дополнительная причина, по которой самозанятость становится еще привлекательнее.

Мегаплан решил разобраться, какие ограничения есть у двух форм занятости, почему, несмотря на свои преимущества, самозанятость подходит не всем и можно ли быть ИП и самозанятым одновременно.

Самозанятость: возможности и ограничения

Заниматься бизнесом без регистрации незаконно. Чтобы вывести из тени нелегальных предпринимателей, придумали налог на профессиональный доход (НПД), а его плательщиков стали называть самозанятыми. Специальный налоговый режим действует с 2019 года, по данным на сентябрь 2022 года в России работают более 5,6 млн самозанятых. Больше всего их зарегистрировано в Москве и Московской области, Санкт-Петербурге, Краснодарском крае и в Республике Татарстан.

Самозанятость — это выбор далеко не только тех, кто начинает свой профессиональный путь. Согласно данным ФНС, средний возраст самозанятых составляет 35 лет. Самому юному плательщику НПД всего 14 лет, а самому возрастному 94 года. Чаще всего самозанятые занимаются перевозками, самостоятельным производством и доставкой товаров, сдают квартиры, делают ремонт и предлагают маркетинговые услуги. К наиболее высокооплачиваемым специалистам среди самозанятых ФНС относит айтишников, финансистов, юристов, консультантов, проектировщиков и строителей.

У самозанятости такие преимущества:

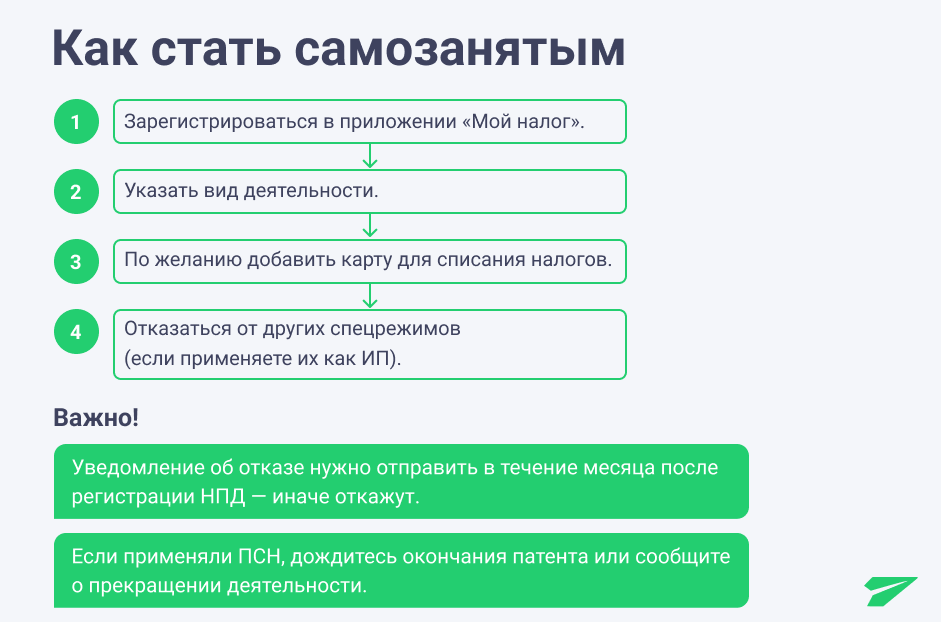

- легко зарегистрироваться через мобильное приложение «Мой налог», «Госуслуги», сайт ФНС или уполномоченные банки;

- выгодные налоговые ставки: 4% при работе с физлицами и 6% при работе с юрлицами и ИП;

- налоговый вычет в размере 10 тыс. руб., бонус расходуется автоматически;

- не надо отчитываться перед налоговой, ФНС автоматически считает сумму налога, которую нужно оплатить;

- по умолчанию не нужно платить отчисления в Пенсионный фонд, поэтому страховая пенсия не формируется. Однако специалист может выплачивать страховые взносы добровольно: видеть свой стаж и индивидуальный пенсионный коэффициент (ИПК);

- онлайн-касса не нужна (только если вы не курьер, доставляющий товары, оплата за которые поступает другим лицам).

Однако у режима НПД есть и ограничения:

- зарабатывать можно не более 2,4 млн руб. в год. В среднем это не более 200 тысяч рублей в месяц. Если профессионал заработает больше этого лимита, то потеряет статус самозанятого;

- нельзя нанимать сотрудников (самозанятый оказывает услуги самостоятельно);

- нельзя заниматься некоторыми видами деятельности Например, перепродавать чужие товары, продавать алкоголь, сигареты и другие товары с обязательной маркировкой; оказывать медуслуги или услуги по перевозке, а также другие услуги, подлежащие обязательному лицензированию.

- самозанятым можно стать с 16 лет. Чтобы оформить такой статус раньше, понадобится признание гражданина дееспособным или согласие родителей (попечителей).

Важно! Самозанятыми могут стать граждане России, Белоруссии, Казахстана, Кыргызстана и Армении.

Если вам подходит самозанятость, здесь лежит подробная инструкция, как зарегистрировать самозанятость, а мы подготовили короткую памятку.

Индивидуальный предприниматель: возможности и ограничения

В 2021 году в России было зарегистрировано 824,7 тыс. новых индивидуальных предпринимателей (ИП). По сравнению с 2020-м динамика положительная: на 36,2% больше, по сведениям FinExpertiza. Весной 2022 года, по данным исследований, обнародованных Forbes, в России закрылось на треть больше компаний, чем открылось. Общее количество юрлиц на 1 июня текущего года насчитывает чуть более 3,2 млн, что на 5,8% ниже прошлогоднего показателя.

Работа по ИП во многом зависит от выбранного налогового режима, но в целом преимущества одинаковые:

- много способов заработка, в частности разрешено перепродавать товары;

- высокий лимит дохода: на упрощенной системе налогообложения (УСН) до 200 млн рублей в год;

- можно принимать сотрудников штат — работающим на «упрощенке», например, до 130 человек;

- ИП могут быть также иностранцы с разрешением на временное проживание или вид на жительство в РФ.

В то же время в работе по ИП есть значительные ограничения:

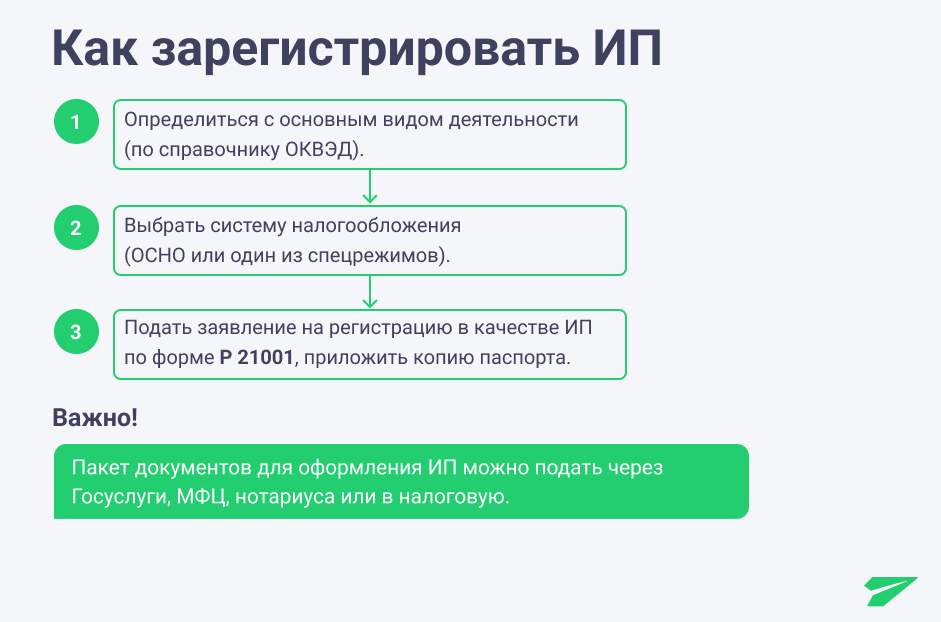

- трудоемкая регистрация;

- получить статус ИП можно с 18 лет. Чтобы оформить такой статус раньше, понадобится судебное решение об эмансипации (то есть полной дееспособности).

- налоговые ставки. Так, в рамках общей системы налогообложения индивидуальный предприниматель платит налог на доход физических лиц, налог на имущество и НДС. А по УСН есть два варианта, в зависимости от того, какой выбран объект налогообложения. Если «доходы», то ставка 6%, если «доходы минус расходы», то 15%;

- обязательный страховой взнос за себя (обязательное пенсионное страхование и обязательное медицинское страхование), который надо платить, даже если ничего не заработал или ушел в минус — в 2022 году это 43 211 рублей;

- все индивидуальные предприниматели, кроме тех, кто работает по НПД, отчитываются перед налоговой;

- почти всегда нужна онлайн-касса.

Здесь лежит подробная инструкция, как зарегистрировать ИП, а здесь вы найдете подробное сравнение общего и специальных налоговых режимов для ИП. И традиционно короткая памятка.

Совмещение статусов

Самозанятыми могут стать не только физлица, но и индивидуальные предприниматели. В таком случае сниматься с учета как ИП не нужно, но необходимо соблюдать ограничения для самозанятых, в том числе нельзя совмещать НПД с другими специальными налоговыми режимами.

Самозанятому, в свою очередь, тоже разрешено получить статус ИП. Такая потребность у самозанятого может возникнуть, если:

- Заказчики хотят работать только с индивидуальными предпринимателями. Если специалист соблюдает ограничения — в частности, занимается тем, что разрешено в рамках НПД, а также зарабатывает меньше 2,4 млн рублей в год, то он может открыть ИП и при этом оставаться плательщиком налога на профессиональный доход.

- Свое дело растет — приносит высокий доход, а также требует найма сотрудников в штат, — поэтому самозанятость больше невозможна. Тогда выход один: сняться с самозанятости и открыть ИП.

Выводы: что выбрать

Если деятельность не запрещена для самозанятости, то начинать свое дело лучше именно с нее: она проще, удобнее и выгоднее по многим критериям. Однако если клиент хочет работать только с ИП, то можно открыть его и при этом остаться на самозанятости со всеми ее льготами и ограничениями.

Другое дело, когда бизнес растет и больше не укладывается в лимиты. Тогда стоит подумать о полном переходе на ИП и обязательно выбрать льготный налоговый режим, чтобы сэкономить и потратить деньги на развитие своего дела.

Текст: Анастасия Добровольская. Иллюстрации: Светлана Светликова

Подпишитесь

на рассылку Мегаплана

Или следите за нашими обновлениями в Telegram>